Flash Crash Post-Mortem: Überschuldete Krypto-Gamer haben es wieder getan

Der Flash-Crash auf dem Krypto-Markt am Mittwoch wurde durch Liquidationen und Leverage stark verschlimmert – und entlarvte dabei einige Narrative.

Source: Adobe/Romolo Tavani

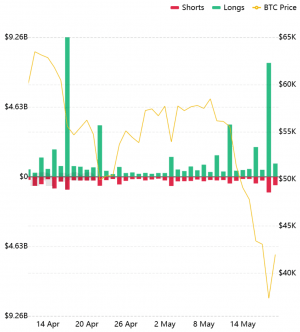

Am Mittwoch wurden laut Daten von Bybt.com Handelspositionen im Wert von fast 9 Mrd. USD (insgesamt etwa 800.000) auf dem Krypto-Derivatemarkt liquidiert. Fast 4 Mrd. USD davon waren Handelspositionen in Bitcoin (BTC). Ethereum (ETH)-Händler verloren über 2,3 Mrd. USD.

Vijay Ayyar, Leiter der Geschäftsentwicklung bei der Krypto-Börse Luno, sagte gegenüber Bloomberg, dass “solche tieferen Pullbacks durch eine Überlastung des Systems, Liquidationen und solche Faktoren verursacht werden.” Er fügte hinzu, dass “Krypto ist immer noch ein viel ‘wilderer Westen’ ist als jede andere Anlageklasse, wo Sie auf einigen Börsen bis das 50-100X Leverage tarden können,” und “was wir gesehen haben, sind große Finanzierungs-Rücksetzungen über Börsen aufgrund von overleveraged Trader.”

Gesamt Liquidationen:

Source: Bybt.com

Leveraged Trading bezieht sich auf die Aufnahme von Geldmitteln, damit Sie eine größere Position einnehmen können, als Sie es mit Ihren vorhandenen Mitteln könnten, so dass Sie potenziell einen höheren Gewinn erzielen können. Allerdings, während Margin-Handel ermöglicht es Händlern, ihre Renditen zu verstärken, es kann auch zu erhöhten Verlusten und Liquidationen führen, weshalb erfahrene Händler Neulinge raten, sich von Leveraged Trading fernzuhalten.

Laut Jacob Franek, Partner bei DeFi Alliance und Gründer von Coin Metrics, kommt Leverage in Krypto in vielen Formen vor und ist ein kritischer Teil der Marktstruktur – daher “ist es schwierig, es auf eine einzige Zahl herunterzubrechen und den gesamten Leverage zu messen.”

Er betonte, dass es mehr Volatilität in einem Bullenlauf gibt und die Menschen sollten besser ihre Leverage mit der Zeit verringern, nicht erhöhen.

https://www.twitter.com/CryptoCobain/status/1395145568742162440?s=20“Genügend Spot-Selling wurde erreicht, um die Mutter aller Liquidationen zu starten. Wir hatten [USD 38K zu USD 30K] innerhalb von Minuten mit einer Kaskade von langen Liquidationen,” so Krypto-Analyst Willy Woo.

Ihm zufolge ist die Hebelwirkung nun aus dem System gespült, die Kapitulation abgeschlossen und die Börsenströme sind nun “stark bullisch.”

“Die große Frage, die ich habe, ist, ob wir eine schnellere v-förmige Erholung oder ein längeres Seitwärtsband der Wiederaufstockung bekommen. So oder so, ich denke, dass es Zeit braucht, bis die Flutwelle von Coins, die in den letzten Wochen rausgeschmissen wurden, wieder akkumuliert wird,” fügte Woo hinzu.

Am Donnerstag um 13:47 UTC wurde BTC bei 41.804 USD gehandelt und ist an einem Tag um 22% gestiegen, was seine wöchentlichen Verluste auf 16% reduziert. ETH sprang um 18%, auf USD 2,914 und ist in einer Woche um 25% gefallen.

— Hasu⚡️🤖 (@hasufl) May 20, 2021

Narrative entlarvt

In der Zwischenzeit schaute sich Sam Trabucco, ein quantitativer Krypto-Trader bei Alameda Research, dies genauer an, während er auf Narrative hinwies, die das Ereignis entlarvt hatten. Was auch immer den Absturz verursacht hat, die Liquidationen “haben viel dazu beigetragen, den Abschwung noch intensiver zu machen”, sagte er.

Ihm zufolge sind viele neue Käufer seit dem Zeitpunkt, als BTC 40.000 USD erreichte, long eingestiegen, was bedeutet, dass “es eine MENGE an Long-Positionen gab, die ihre erste Chance hatten, liquidiert zu werden.” Darüber hinaus war das Narrativ, dass bestimmte Rallyes, vor allem bei ETH, mit geringer Hebelwirkung und Spot-getrieben waren, also “organischer”, was bedeutet, dass es während eines Abschwungs relativ wenige Liquidationen geben würde, “super falsch.”

“Dieses Narrativ ist im Grunde genommen null Mal in den letzten 3 Jahren wahr gewesen,” argumentierte Trabucco, basierend auf dems Volumen in Derivaten oder Spots, wo die Börse Leverage erlaubt. Während dieses Flash-Crashs litt BTC wieder einmal am wenigsten, im Vergleich zu vielen anderen Kryptoassets.

That people thought ETH in particular was just all institutions buying on Coinbase or something was particularly baffling to me. Look at these GIANT OIs/premia as ETH skyrocketed to its ATH! This was all on leverage, just waiting for a day like today to come along … pic.twitter.com/v4tpVd7teU

— Sam Trabucco (@AlamedaTrabucco) May 20, 2021

Es gab jedoch einige Meinungsverschiedenheiten über die Verwendung des Open Interest (OI) als Metrik, wobei einige, wie der Händler Alex Krüger, es “weitgehend irrelevant” fanden.

Pointless to look at open interest (OI) in dollar terms, because OI moves with price. Crypto platforms only offfer OI data in dollar terms, and thus analysts focus on that largely irrelevant metric. OI should be looked at in contracts/coin terms (normal in non-crypto derivatives) https://t.co/KP0VEfhaUl

— Alex Krüger (@krugermacro) May 20, 2021

Mitbegründer und Chief Operating Officer von CoinGecko, Bobby Ong, sagte, dass er die Finanzierungsraten überwacht hat (eine Gebühr, die von Long- oder Short-Händlern bezahlt wird), um die Hebelwirkung zu überprüfen, und dass es für eine lange Zeit “super hoch” war. “Die Party ging weiter und weiter und weiter auf der Suche nach einem Auslöser, und fand ihn schließlich mit Elon und der China FUD [Angst, Unsicherheit, Zweifel],” sagte er.

Trabucco schlussfolgerte jedoch, dass solche Bewegungen dazu neigen, “super vorhersehbar” zurückzukehren, wenn sie teilweise liquidationsgetrieben sind. Was Alameda wiederholt gesehen hat, ist, dass, wenn diese natürlichen Bewegungen durch Liquidationen verschärft werden, niemand sie so tief verkaufen wollte, wie sie gekommen sind, was bedeutet, dass “wann immer der Markt seine Sicherheiten sammeln kann, der Markt *wieder ansteigen sollte.”

Laut Adam Back, CEO von Blockchain-Technologie-Firma Blockstream, ist es besser, wenn es um Hebelwirkung geht, Vermögenswerte nicht in einem cold Storage zu lagern, sondern besser einen Dollar Cost Average. Diejenigen, die Hebelwirkung aus Spaß am Gewinn verwenden, erhöhen das Risiko, so Back und fügte hinzu, “tun Sie es mit max 10% der Coins (oder weniger). Platzieren Sie niemals einen Leverage-Handel ohne ein Limit Stop, oder impliziten Stop von Small Position Liquidation.”

also pay attention to which exchanges have a history of crashing under load, choking on orders (become non-responsive), gapping, or price reference defects. poorly managed exchanges are palpable risk. when you most need it they may be non-functional, and liquidate you wrongly.

— Adam Back (@adam3us) May 20, 2021

‘Grundlegende Fragen’

In der Zwischenzeit müssen laut Chainalysis’ Chefökonom Philip Gradwell einige ernsthafte Fragen beantwortet werden, da die Preisstürze dieser Woche zeigen, dass mehr getan werden muss, um die Investitionen zu halten.

In Anbetracht der Tatsache, dass Krypto zu einem Vermögenswert gereift ist, in den die Menschen ernsthafte Investitionen getätigt haben, wollen sie einige harte Fragen beantwortet haben, von denen sich viele bereits gestellt haben, einschließlich derer über die Auswirkungen auf die Umwelt, Anwendungsfälle, illegale Aktivitäten und Regulierung. “Elon Musk kann eindeutig die Preisvolatilität antreiben, aber der Ausverkauf ist groß genug, um zu zeigen, dass andere Käufer Bedenken haben”, sagte Gradwell.

Obwohl der aktuelle Preisverfall sehr signifikant ist – bei vier anderen Gelegenheiten seit Anfang 2017 ist der Bitcoin-Preis um mehr als 25% innerhalb von 7 Tagen gefallen – sind die Preisniveaus sowohl für BTC als auch für ETH immer noch historisch hoch.

“Es ist unwahrscheinlich, dass dies das Ende des Bullenlaufs ist”, argumentierte Gradwell. “Die Preise sind historisch hoch und es steht viel mehr auf dem Spiel als bei vergangenen Preisrückgängen.” Angesichts der Tatsache, dass 410 Mrd. USD für den Erwerb der aktuellen BTC-Bestände ausgegeben wurden, gibt es “ernsthafte Anreize, Probleme zu lösen, die die Leute mit Kryptowährungen haben, und in Verbesserungen zu investieren.”

Was den aktuellen Ausverkauf anbelangt, so scheinen die Wale zwar vorsichtig zu sein, aber die niedrigen Preise könnten sie dazu verleiten, zu kaufen, anstatt in sie hinein zu verkaufen, sagte Gradwell. In der Zwischenzeit kommen viele Verkäufe von Menschen mit Vermögenswerten auf Börsen, sagte er, wahrscheinlich Kleinanleger und Liquidationen.

____

Prices are 📉 but how bad is it? It's the 5th 25%+ 7 day BTC price fall since 2017, but BTC exchange inflows are low compared to past falls, at 412k BTC in last 3 days compared to 412k on just 13 Mar 2020. Pressure is from sellers already on exchanges likely retail & liquidations pic.twitter.com/zCwFR91Hkk

— Philip Gradwell (@philip_gradwell) May 20, 2021

____

Mehr Reaktionen:

https://www.twitter.com/NorthmanTrader/status/1395303147497721856__

I think at least 2 general rules can be applied:

— Jacob Franek (@panekkkk) May 19, 2021

1. The longer into the bull, the higher the overall leverage.

2. Corrections compound — the larger the move, the greater the potential to unwind more leverage thus exacerbating the move.

__

https://www.twitter.com/coop_a_loop21/status/1395218059632250888?s=20__

Haven't been net short crypto since 2018

— 朱溯 🐂 (@zhusu) May 20, 2021

Sometimes ok to hedge some % near tops/euphoria to be able to buy capitulation, this creates noble employment

Supercycle intact https://t.co/baBDqmJFgi

__

Anyway, a short squeeze is also possible to bring BTC to high reversions

— Andrei Tavanllar 💎 (@drei4u) May 20, 2021

__

Good sign that #Bitcoin is acting around $40K at this stage.

— Michaël van de Poppe (@CryptoMichNL) May 20, 2021

If you want to see signs of a reversal, such a fast bounce had to happen.

Probably, over time, volatility starts to drain away and the market calms down.

For now, this is a good start.

___

Incorrect. This is what a free market looks like.

— Jeff Dorman, CFA (@jdorman81) May 20, 2021

In digital assets we have price risk but no systemic risk

In debt / equity / real estate, all price risk has been removed by central banks but systemic risk is huge

Price risks can be hedged & managed, systemic risks cannot https://t.co/kP7s4zkxVx

____

Weitere interessante News:

– Crypto Flash Crash: Erholung, nicht verfügbare Börsen & Teslas ‘Diamond Hands’

– Fundstrat’s Tom Lee: Bitcoin wird trotz Musk’s Kritik 25% steigen

– Bitcoin Crash Postmortem: Erschöpfung nach Euphorie & FUD hinter massiven Liquidationen

– Dies ist das größte Risiko für den Krypto-Markt nach Pantera Capital CIO